1.家計の見直し方法

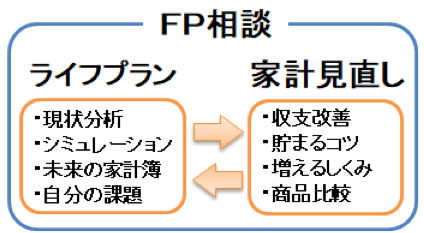

ライフプランの相談も家計の見直しもFP相談の一部です。この中からまずは気になる家計見直しの方法からお伝えしましょう。

(1)お金を増やす方法は3つしかない

お金を増やす方法は難しいと感じるかも知れませんが、実は次の3つしか方法はありません。 ①収入を増やす ②支出を減らす ③お金を運用して増やす 大切なのはそれぞれの見直し方法をいかに実行に移すかにかかっています。

①収入を増やす

転職でもしない限り、収入を上げるのは無理だよと聞こえてきそうですが、働き方の見直しだけでもかなりの効果があります。例えば、共働きにする、パートに出る、長く働くなどです。パートで年収100万円でも10年にもなれば1000万円ですから、貯金を相当殖やすことができます。

②支出を減らす

支出を減らす方法は大きく3つ。①節約②節税③金融の見直しです。節約しか思いつかなかった方もいると思いますが、節約はストレスも大きく、できれば最後の手段としたいですね。その前に節税と金融の見直しでストレスフリーに支出を減らしましょう。

③お金を増やす(運用する)

銀行口座に貯まっていて何もしていないという方多いのではないでしょうか。銀行預金は出し入れ自由という手軽さはあるものの、金利はほぼゼロですね。お金を預ける先を見直して、利回りやリターンの良い運用をしましょう。